ARS VIVENDI ADVISORS

Die Philosophie

ÜBERRENDITE MIT SMALL- / MID-CAPS DER DACH-REGION

Lehnen Sie sich entspannt zurück und lassen Ihr Geld für Sie arbeiten

Der ehemalige „Ars Vivendi Select“ strebt an, über einen Zeitraum von rund drei bis fünf Jahren eine Überrendite gegenüber dem deutschen Aktienmarkt-Index MDAX für seine Anleger:innen zu erzielen.

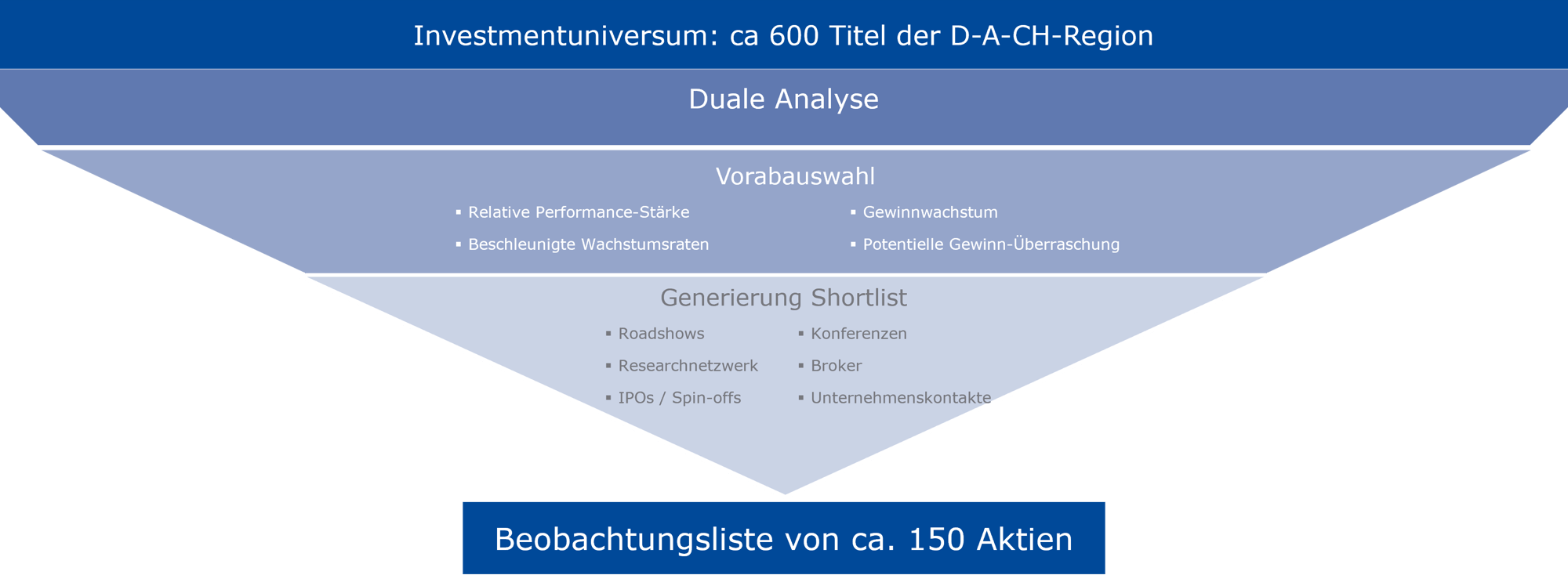

Der Fonds legt mindestens 51% des Volumens in Aktien von börsengehandelten Unternehmen vornehmlich der DACH-Region – Deutschland, Österreich und der Schweiz - an. Diese Unternehmen werden sorgfältig aus einer Liste von ca. 600 Unternehmen ausgesucht, wovon es sich vornehmlich um Unternehmen mit einer Marktkapitalisierung von ca. Euro 100 Millionen bis ca. Euro 10 Milliarden handelt. Daraus werden anhand einer ausführlichen Checkliste rund 150 Unternehmen in die nähere Auswahl genommen. Diese Auswahl stellt die sogenannte Short-List dar.

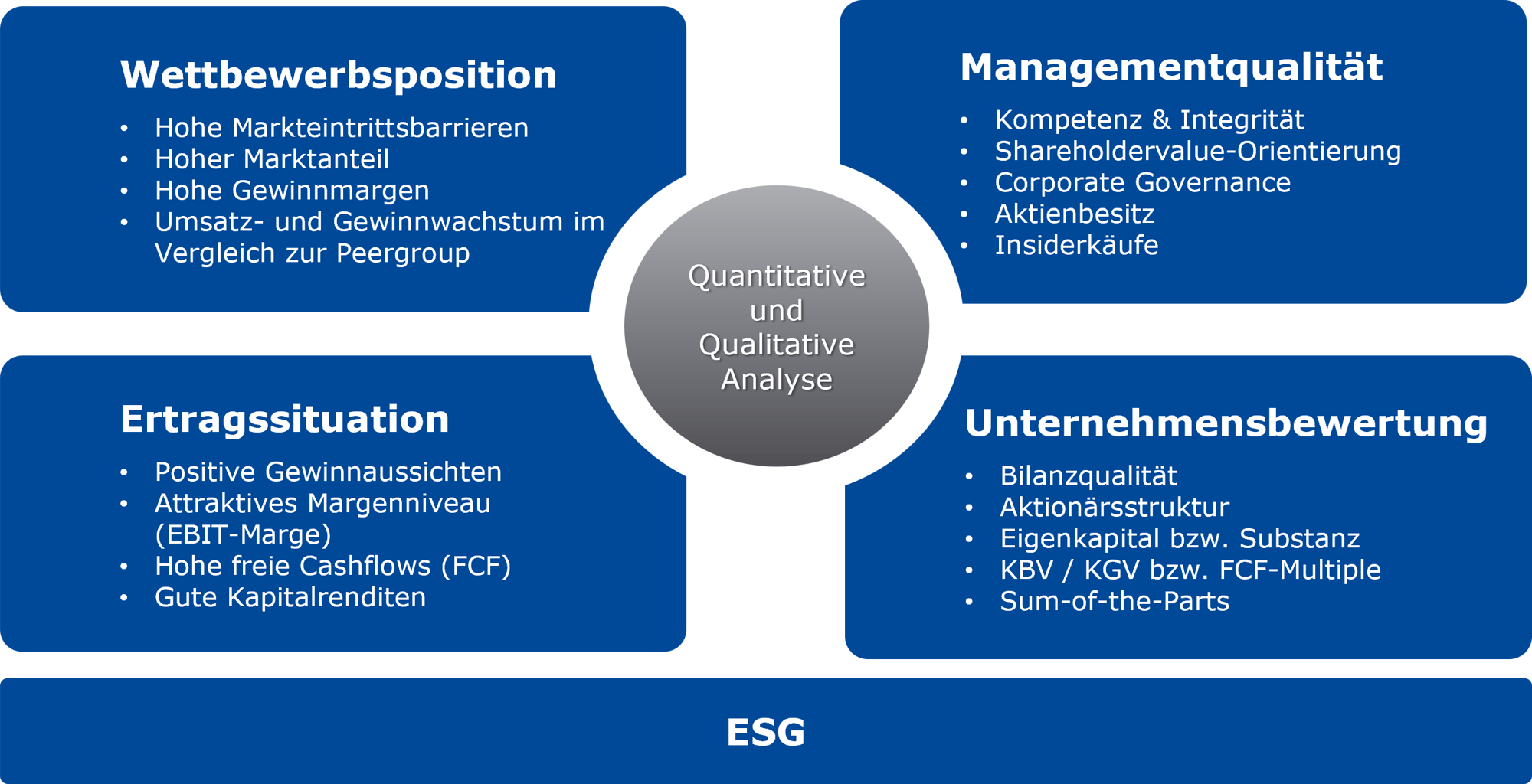

- In welchen Märkten ist das Unternehmen tätig?

- Wie stark wachsen diese Märkte?

- Welche Marktanteile hat das Unternehmen?

- Welche anderen Wettbewerber gibt es?

- Welche Einmaligkeit – USP – haben die Produkte und das Unternehmen?

- Wie hoch ist die Preissetzungsmacht gegenüber ihren Kunden?

- Welches organisches Wachstum generiert das Unternehmen und wie kann das Unternehmen zusätzlich über Akquisitionen wachsen?

- Wie stark ist das Unternehmen diversifiziert?

- Gibt es Synergien zwischen den Geschäftsbereichen?

- Wie wird das Geschäftsmodell von Brokern eingeschätzt?

- Wie lange ist das Management im Unternehmen?

- Ist das Management leidenschaftlich engagiert?

- Kann das Management alle berechtigten Fragen zu unserer Zufriedenheit beantworten?

- Wie ist das Management incentiviert?

- Welche Erfahrung hat das Unternehmen bei der Integration nach Übernahmen?

- Hält das Management ihre jeweiligen Ausblicke ein und wie ist dessen Reputation im Kapitalmarkt?

- Wie werden die Erwartungen am Kapitalmarkt gesteuert?

- Welche Analysten beobachten das Unternehmen?

- Wie werden die Aktionäre am Unternehmenserfolg beteiligt (Dividenden und/oder Aktienrückkäufe)?

- Wie stark waren die Margen in der Vergangenheit?

- Wie hat das Unternehmen in der Vergangenheit seine Margen verbessern können?

- Wie können auch zukünftig Effizienzgewinne realisiert werden?

- Wie kann das Unternehmen mit dem Kostendruck in einem inflationären Umfeld umgehen?

- Wie wird mit Währungsschwankungen umgegangen?

- Wo steht das Unternehmen im Investitionszyklus?

- Wie hoch ist die Verschuldung und der durchschnittliche Zinssatz auf die Finanzverbindlichkeiten?

- Gibt es Verschuldungsgrenzen (Covenants) bei bestehenden Schulden?

- Wie ist das Fälligkeitsprofil der Finanzverbindlichkeiten?

- Welches Kreditrating hat das Unternehmen?

- Welche historischen und zukünftigen Cash-Flows werden erzielt?

- Wie schnell wird nach Übernahmen die Verschuldung zurückgeführt (Deleveraging)?

- Gibt es hohe Pensionslasten?

- Wie konservativ oder aggressiv wird bilanziert?

- Was unternimmt das Unternehmen konkret zum Thema Nachhaltigkeit?

- Wie engagiert ist das Unternehmen auf den zweiten Blick wirklich?

- Was hat das Unternehmen bereits erreicht?

- Ist die Qualifikation von Mitarbeitern das ausschlaggebende Kriterium für Beförderungen?

- Welchen Beitrag können die Produkte für die Energiewende leisten?

- Wie hoch ist die Eigenkapitalquote des Unternehmens?

- Wer sind die sonstigen Aktionäre?

- Wie hoch ist die FCF-Rendite des laufenden Jahres und wie hoch potentiell im kommenden Jahr bzw. in den kommenden Jahren?

- Wie sind die Bewertungs-Kennzahlen (EBITDA-, KBV-, KGV-, FCF-Multiples) und wie vergleichen sie sich zur Branche und zu den verschiedenen Wettbewerbern?

- Bei stark diversifizierten Geschäftsmodellen oder Beteiligungsgesellschaften: wie kann man die Konzernteile bewerten (SOTP = Sum-of-the-Parts)?

- Wie hoch ist die Kapitalrendite?

- Wie hoch ist die Dividendenrendite, welche Dividendenpolitik gibt es?

- Kommen Aktienrückkäufe für das Management in Frage?

Nur die Besten kommen ins Portfolio

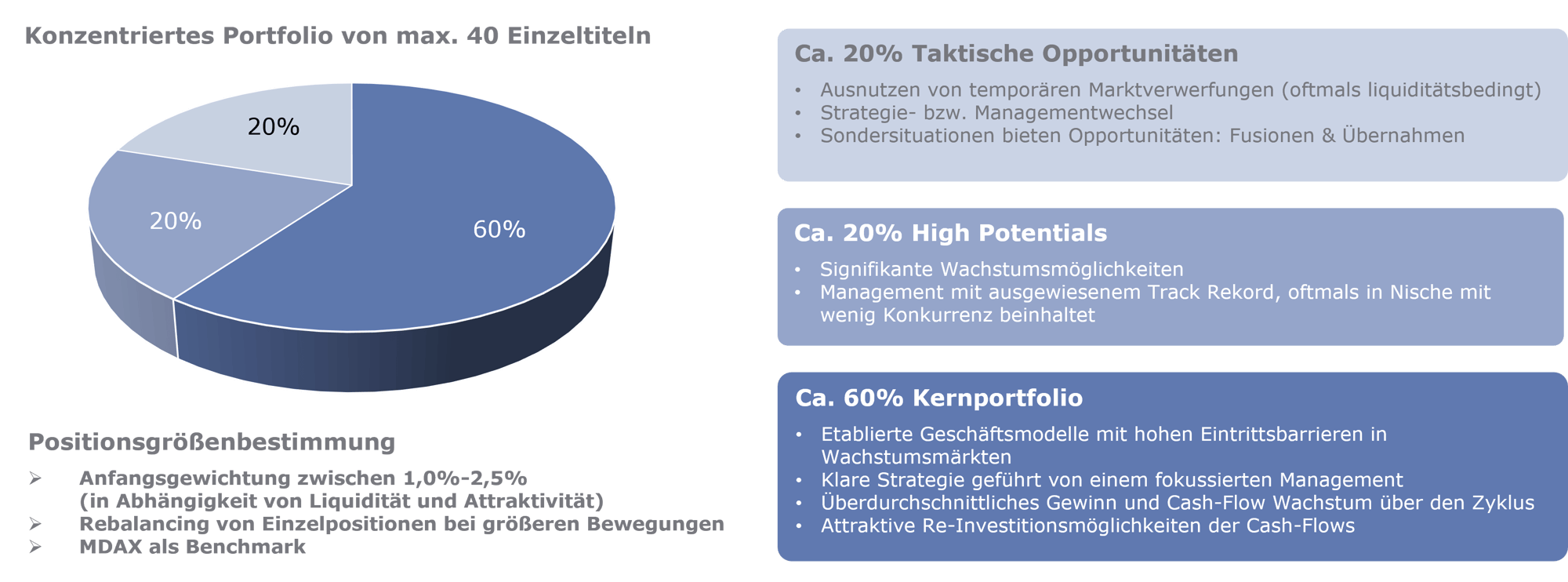

Letztendlich kann man nur eine Überrendite erzielen, wenn die besten Unternehmen des jeweiligen Zeitpunkts im Investment-Portfolio sind. Wir haben uns zum Ziel gesetzt, maximal 40 Unternehmen gleichzeitig zu betreuen, um den Überblick zu behalten und den persönlichen Kontakt zum Unternehmen zu gewährleisten. Und schließlich muss man jeden Tag die Aktienkurse verfolgen, das Portfolio nachjustieren, Nachrichten zum Markt ganz generell und zum Unternehmen einsortieren, Verluste begrenzen und auch einmal Gewinne nach einer guten Wertsteigerung mitnehmen.

Warum dann defensiv?

Am Kapitalmarkt geht es bekanntlich nicht immer nur nach oben; als Beispiele hierzu dienen die Korrekturen während der Corona-Krise 2020 oder im Zinserhöhungszyklus 2022/2023. Es gibt normale Tagesschwankungen der Indizes und auch bei den Einzeltiteln, die uns auch nicht beunruhigen, wenn man Ziele zu den Unternehmen vor Augen hat. Sollten aber größere Marktverwerfungen passieren, dann ist es Teil unserer Strategie, in flexibler Form und Höhe Absicherungsinstrumente gegen Marktrisiken im Portfolio zu halten. Größere Korrekturen im Fondspreis versuchen wir damit zu vermeiden. Richtig ist, dass solche Absicherungen Rendite kosten, aber letztendlich muss man am Kapitalmarkt immer gegen negative Überraschungen gewappnet sein.

Eines ist jedoch klar: der Fonds ist kein Hedgefonds, der auf die Kursverluste einzelner Titel setzt.